創業時の資金調達【民間の金融機関】

創業期や業歴の浅い経営者の皆様は、「どの金融機関と取引すればよいかわからない」と悩まれている方もいらっしゃると思います。

今回は、民間の金融機関についてご紹介させていただきます。

【メガバンク】

- 金利が安く、大口の融資に強い

- 主に大企業向け融資が中心だが、中小企業向け融資も取り扱う

- 支店の小型化を進めており、融資を担当する部署が集約されている

- 海外支店があり海外進出を支援してくれる。

【地方銀行】

- 地域密着型

- 信用金庫よりも金利が安いことが多く、大口の融資にも答えてくれる

- 保証協会付きの融資が中心だがプロパー融資も期待できる

- メガバンクで断られた融資が、承認される場合もある

- 首都圏外の地方銀行は、地元での貸出先が少ないため、企業数の多い首都圏での営業は積極姿勢

【信用金庫、信用組合】

- 地域密着型の営業で規模の小さな会社にも通ってくれる

- 小さな会社や起業したての会社に対する小規模な貸出にも対応してくれる

- 低金利の区や都の融資制度に、きめ細かく対応してくれる

- 信用保証協会付き融資がメインとなる

- 地域密着型のため、地域の中小企業に親切に付き合ってくれる

【インターネット銀行】

- WEBでの取引のため店舗がない

- 比較的、法人口座の開設が容易

- 個人や個人事業主が主たる顧客

- 融資は個人や個人事業主向けが中心であり、法人向け取引は脆弱

- 非対面取引のため、銀行との取引深耕には向かない

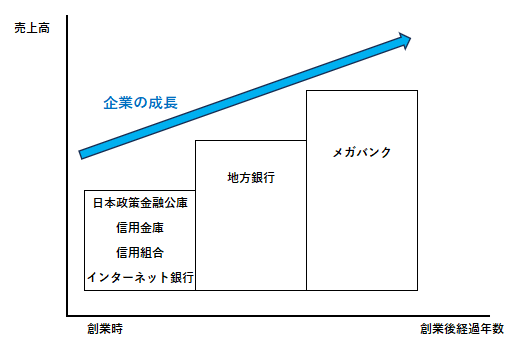

金融機関との取引は下図のようなイメージです。

創業時は業歴も浅く、信用度を築く段階ですが、売上拡大及び業歴も長くなると

企業の信用度も上がります。つまり企業の成長とともに、取引する金融機関が変わってきます。

自社が今、どのステージにいるかを把握したうえで、金融機関とお付き合いをしてください。

自社の成長をサポートする提案が受けられる可能性が高まります。

《 深町 一隆 /中小企業診断士 》

前回記事:創業時の金融機関の選び方