税抜経理で経営状況を正しく把握する!

事業者の場合、基本的には受取った消費税と支払った消費税の差額は納付する必要があります。逆に支払った消費税の方が多ければ還付となります。つまり事業者の場合、消費税の分だけ「儲かる」又は「損をする」ということはありません(免税事業者等は除く)。

そして、経理処理には消費税を別にして仕訳を行う「税抜経理」と消費税を含めて仕訳を行う「税込経理」の2つの方法があります。結論としては、経営状況の把握という観点では「税抜経理」の方が良いと考えます(免税事業者は除く)。それは「税込経理」の場合、決算時まで「儲かっているかどうか分かりにくい」からです。

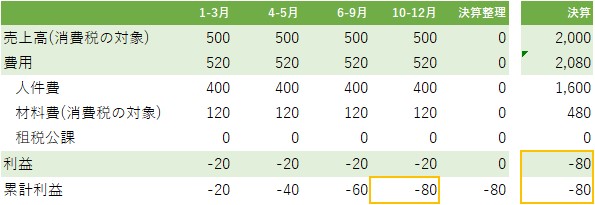

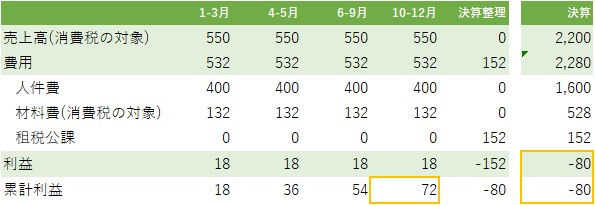

以下は同じ取引内容を「税抜経理」と「税込経理(一例)」で簡易的に示したものです。

損益の推移は異なりますが、どちらも最終的な損益は▲80です。

〇「税抜経理」の場合の損益推移

〇「税込経理」の場合の損益推移

「税抜経理」の場合は3ヵ月ごとに20の損失が発生し、それが積み上がり、最終的な損益が▲80になります。一方で「税込経理」の場合、その推移は異なります。期中は3ヵ月ごとに18の利益が発生しています。その結果、決算整理前の累計利益は72です。しかしながら、決算時に納付する消費税152(受取消費税200-支払消費税48)を租税公課に計上します。そうすると、一転して80の赤字になります。「税込経理」の場合、期中は「今期も利益が出る」と思っても最終的にそうならない可能性があるのです。

最終的にはそれぞれのメリット・デメリットを考慮の上、どちらにするか選択します。「税抜経理」は消費税を別にして仕訳を行う分、処理が複雑になりますが、会計ソフトを活用することで簡単に行えるようになってきています。経営状況を正しく把握するという観点では「税抜経理」の特性を良く理解しておくことが大切です。

《 森川 泰裕 / 中小企業診断士 》